核心永远是仓位,不死才会有未来

核心永远是仓位,不死才会有未来

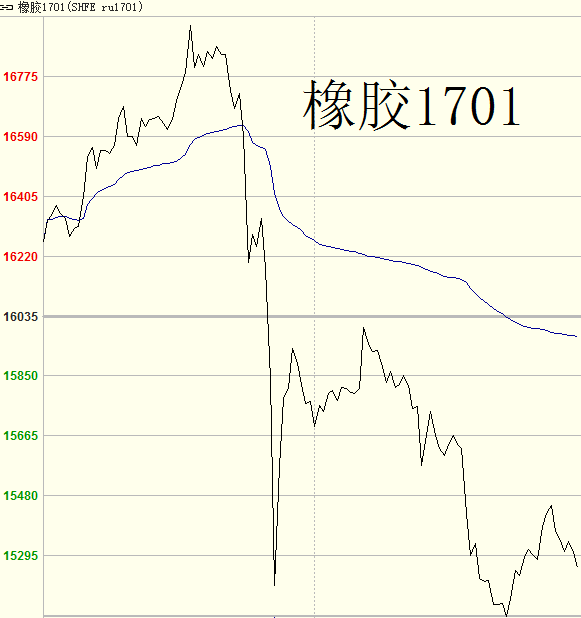

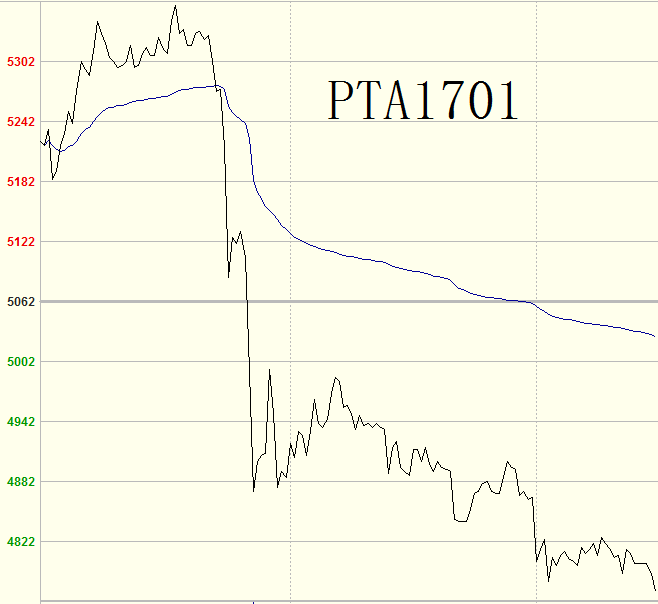

周五晚上,期货市场出现惊魂一幕,无数品种在晚上九点开盘后先是冲到涨停,而后又快速从涨停直接打到跌停,如下图所示:

以上图所示的橡胶和PTA为例,从涨停板打到跌停板,震幅为12%,而商品期货的杠杆通常在8至10倍之间,是以12%的震幅就足以让相当多的投资者爆仓了。用大屠杀来形容周五晚上的惊魂剧变一点都不为过,而且被屠杀的不只是多头,还有空头,因为商品期货本周连续上演涨停潮,空头早已被杀得尸积如山、血流漂杵,当周五晚上再次出现集体涨停时,已经没有什么空头能再扛得住了,实盘操作过期货交易的人更能体会其间心理压力的巨大。这不禁让我想起第一次世界大战中的凡尔登绞肉机,那是一场没有赢家的战役,失败的德军自不必说,即便法军取得了胜利,可对于那些尸体来说又有多大意义?哪怕是这场战役的英雄贝当也不是真正的赢家,虽然他的人生辉煌确实就是从这场战役开始的。可是当二战期间德军绕过马奇诺防线入侵法国后,贝当会沦为法国版的汪精卫,亦未必不是因为凡尔登战役时德军留下了心理阴影。所以我非常庆幸这一次我绝大多数资产都在股市,没有亲身经历期市的暴涨暴跌。

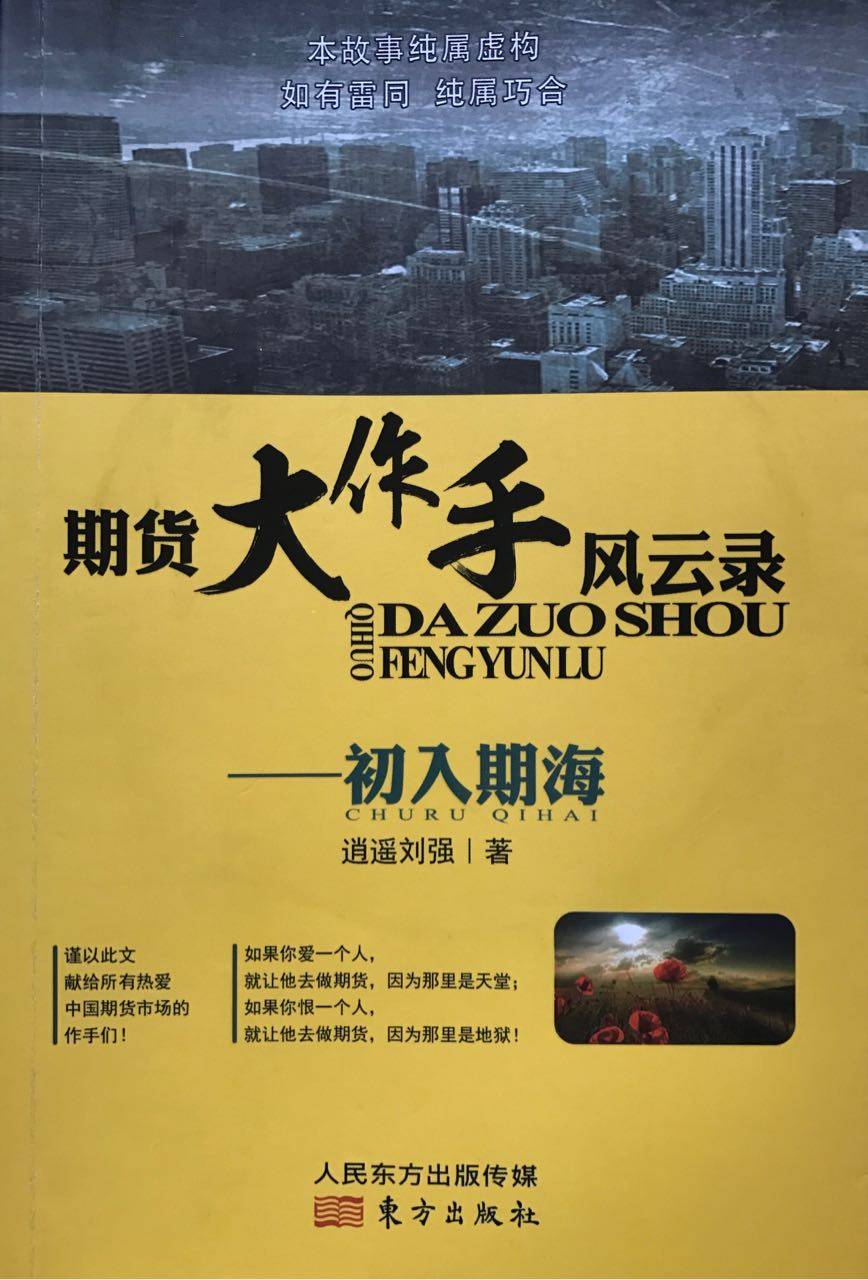

大约在去年六月,我读到一本新上市的书叫《期货大作手风云录》

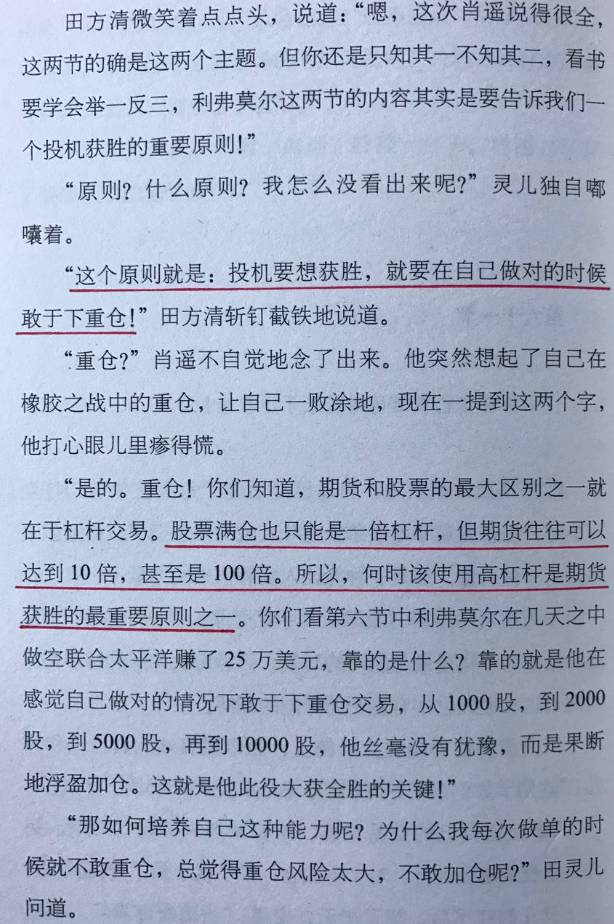

仅凭书名就能猜到作者刘强先生应该是利弗莫尔的铁粉,是以书名也仿照《股票大作手回忆录》。刘强先生这本书曾给我不少启发,但对他的交易方法,我始终持怀疑态度。下面这几张图片节选自书中第61节和第62节,请大家重点关注文中划线的部分,这是我们今天要讨论的重点。

当时读到这段文章时,我随手写了句话(字没有写好,大家多多包涵):“人是天地间脆弱的芦苇。”这句话源自法国著名数学家、哲学家帕斯卡尔的一篇文章《人是会思想的芦苇》,在这篇文章中,帕斯卡尔写道:

人只不过是一根芦苇,是自然界最脆弱的东西;但他是一根能思想的芦苇。用不着整个宇宙都拿起武器来才能毁灭;一口气、一滴水就足以致他死命了。然而,纵使宇宙毁灭了他,人却仍然要比致他于死命的东西更高贵得多;因为他知道自己要死亡,以及宇宙对他所具有的优势,而宇宙对此却是一无所知。因而,我们全部的尊严就在于思想。

人的伟大之所以为伟大,就在于他认识自己可悲。一棵树并不认识自己可悲。因此,认识(自己)可悲乃是可悲的;然而认识我们之所以为可悲,却是伟大的。

我当时之所以会写下“人是天地间脆弱的芦苇”这句话,是觉得刘强先生低估了世界的诡谲,而又高估了人力的坚强。按照作者书中的策略,做期货的原则是必须要重仓。具体的操作是:一开始拿小资金试仓,如果出现亏损,那就表示对市场趋势判断错误,此时要么止损出局,要么继续持有,但无论如何不能加仓了。如果试仓的资金有盈利,那就继续加仓。由于期货是保证金交易,随着你盈利的增加,可以加的仓位也在增加,从而形成良性循环。一旦趋势反生改变,就要及时止盈出局,而止盈点也必须设在成本之上,绝不能让盈利的单子变成亏损。

这段话从逻辑上看似乎是完美无缺的,可我却始终持怀疑态度,毕竟我们都是人,都有血有肉有感情。按照作者的策略,刚开始赚的钱总是很少,随着趋势的推进,盈利越来越丰厚,可是一个反方向的回撤就极有可能吞噬你全部的盈利。因为,一万元需要翻倍才能赚到一万,而一百万只需要跌1%就能亏一万。当投资者面临“辛辛苦苦大半年,一夜回到解放前”的局面时,真的能每次都做到心如铁石吗?我扪心自问,搞一次两次或许还行,搞多了我精神上肯定受不了。我只是根脆弱的芦苇,真心经不起这样的折腾。

另外,作者又借田方清之口说“艺高人胆大,随着技艺的提高,胆量自然就也跟着提高了。”对此我也持相当怀疑的态度。在我看来,每轮牛市初期,投资者都是很胆小的,因为市场舆论都很悲观。到了牛市末期,投资者个个都很胆大,不但重仓还拼命加杠杆。显然,他们的胆量大并不是因为技艺提高,而是市场趋势让他们赚到钱,使得他们自以为技艺提高。事实上,上天欲使人灭亡,必先令其疯狂,就是为了让他万劫不复,才会想让他有胆量。

读完这本书不久,就是史无前例的股灾,之后就传来了本书作者刘强先生因爆仓而自杀的消息,据说他是因为在股灾中高位满仓做多期指和配资买股票而导致巨亏的。在那个持续千股跌停的日子,投资者早就被各种凄凄惨惨戚戚的声音弄得心如死灰,但刘强的死还是给了我很大的震撼。他所崇拜的导师利弗莫尔是自杀的,想不到他也走上了这条路。在《期货大作手风云录》的第71节,肖遥曾经询问田方清,利弗莫尔为什么会自杀?田方清说:“他的自杀源于对生活的绝望。”那么,刘强选择自杀,也是源于对生活的绝望吗?当时,除了感慨唏嘘外,我也没想出太多深刻的东西来。直到昨夜期货的暴涨暴跌,才让我突然回想起一年前的这些往事,我终于明白刘强为什么会自杀了,他应该是因为对自己投资哲学的绝望。

我不认识刘强,不了解他去年是怎样操作的,但从书中内容来看,我可以大致想象他是怎么回事。去年四月份,我有位朋友重仓一档股票,以当时的大盘和个股形态而言,这都是没有问题的。事实上,我自己也跟着做了一段时间,只不过做高抛低吸给T飞了。后来有一天,这档股票宣布停牌,据说是有重组消息,我心里还忍不住懊恼了一番。到这个时候,我才知道朋友原来是高杠杆做这只票的,他本金是500万,又配资了2500万,总共拿了3000万来买这只票。虽然这已经不关我什么事,但心里还是忍不住计算,按照当时是个股票复牌都连拉涨停的架势来看,一旦该股重组成功,股价翻两倍他能赚多少钱,翻三倍他能赚多少钱,翻四倍他能赚多少钱……

后来,我退出了所有微信群,便逐渐和这位朋友失去了联系。再后来,就是股灾1.0和股灾2.0,大盘跌到2850点。那档股票是在九月份复牌的,复牌后出现了五个跌停,而我那位朋友只需要两个跌停就足以让他爆仓了。我一直无法想象,从最初的期待赚几千万到后来血本无归,他的心里经受着怎样的煎熬,刘强或许也是如此吧?

《红楼梦》第二回,智通寺的门口有副对联,写的是“身后有余忘缩手,眼前无路想回头。”刘强先生不断用盈利加仓的策略,其实就是在身后有余的时候坚决不缩手,非得到眼前无路时才回头。斯人驾鹤西去,留下血的教训却足以警醒后人:人只是天地间脆弱的芦苇,是存在各种各样局限性的。尽量不要让自己陷入眼前无路的境地,事情往往会演变成想回头却发现根本回不去的局面。千万别把自己估计得太过聪明,因而就想把什么事都做到极致。《红楼梦》第五回给王熙凤谱的曲子叫《聪明累》,开头唱的便是“机关算尽太聪明,反算了卿卿性命。”

一个人太聪明真的不是件好事,经常有读者给我留言,说以你的博学,以你的格局,以你的战略眼光,为什么不去政府部门服务呢?这让我想起苏东坡的一首《洗儿诗》:

人皆养子望聪明,

我被聪明误一生。

惟愿孩儿愚且鲁,

无灾无难到公卿。

苏东坡在历经坎坷之后精辟地发现,原来愚鲁比聪明更适合当领导。像苏东坡这样的聪明人想当公卿结果饱受磨难,反倒是那些愚鲁的人可以无灾无难到公卿。我这句话有玩笑的味道,却也不全是玩笑。孔子说:“宁武子邦有道则知,邦无道则愚。其知可及也,其愚不可及也。”这便是成语“愚不可及”的由来,现在通常是形容一个人愚蠢透顶,但最初却是句夸奖人的话,意指该聪明的时候就聪明,该愚笨的时候就愚笨。他的该聪明就聪明是别人可以学来的,他的该愚笨就愚笨却是别人学不来的。而我,就是那个学不来装傻的人。因此,通过公众平台与读者交流基本上就已经是我参与社会活动的极限,如果硬要加入什么组织,则到头来于己、于人、于体制、于社会都将是互相伤害。我将永远谨守住自己的分际,永远不会参加任何组织团体,反正我对钱和权都没有太大欲望,靠着金融市场就足以生存了。

我知道我很聪明,但聪明这玩意是靠不住的。人是天地间脆弱的芦苇,虽因有思想而伟大,但再有思想的芦苇也不过是芦苇,经受不起哪怕一次狂风暴雨的摧残。因此,我知道我不可避免会犯错,但我要求自己不能犯致命性错误,尤其不管遇到多大的挫折,都不能被摧残到无法东山再起。我读一些所谓投资牛人的访谈,似乎他们都热衷于吹嘘自己的成功三部曲:

第一部,懵懵懂懂进入股市,虽然一时赚钱,却最终输的血本无归。

第二部,凭借自己刻苦钻研,或者凭借某位名师指点,突然豁然开朗,找到了成功的方法。

第三部,凭借这套成功方法成为股市上屹立不倒的股神。

我不知道这样的故事有多少真实性,但以我自己的经历而言,从最初拿着微薄的储蓄在股市小打小闹,到现在完全仰赖金融市场来养活全家,反正我是持续在赚钱,没有特别痛彻心扉的深刻教训,更没有妻离子散的悲惨故事。严格来讲,自去年6月以来的三轮股灾,我都没有完全逃掉,但这并不妨碍我每次股灾过后市值再创新高。

股灾1.0前夕,我是看出来创业板泡沫巨大,筑顶迹象明显的,但我没有能及时预测到上证指数也在构筑顶部。我当时见创业板的股票持续飙涨,而金融股却长期像死鱼一样横着不动,我以为接下来会出现二八切换,故而在文章中建议读者抛出创业板而去买入金融股。回过头来看,在这段时间,我做对了两件事,这两件事当时也在文章中反复向读者提及。

第一件事,是我此前一直使用融资买卖股票的,可是到了五月中旬以后想融资就特别困难,券商的额度每天一早就会被抢光。于是,我每天早上刚开盘就不停地尝试融资买股票,反正只要能买到就肯定能赚到。融资买来的股票也舍不得卖,因为卖掉可能就融不回来了。如此几天持续下来,让我总感觉哪里不太对劲,我想世界上怎么会有这种怪事?怎么借到钱就像赚了钱一样高兴,还钱就像亏钱一样难受?因此,虽然当时还没能预测到上证指数见顶,但我不但不再融资,反而把融资买来的股票全部还掉了。

我做对的第二件事有运气的成分,那就是我卖出创业板的股票后买了不少银行股。股灾后国家最初是试图拉银行股救市,以至于虽然市场持续千股跌停,但我手里的银行股反而成功解套了。正是因为当初做对了这两件事,使得当时许多高杠杆投资者爆仓之际,我手里反而是握有不少现金的。

2015年7月8日,我在当晚的文章《7月9日股市前瞻》中写道:“

天有种强烈的感觉,股市好像差不多跌到底了!

此前无论市场怎么个跌法,无论心中充满了怎样的悲愤,姚尧一直都在说相信牛市依然存在,但却又始终没有提到“抄底”。今天,第一次正式提出:或许我们到了可以考虑抄底的时候了。

抄底对象:

1、跌幅超过三分之二,例如一个月前的最高价是30元,现在的股价甚至还不到10元。

2、跌破大盘2000点时的位置。

3、跌破净资产。

4、在跌停板上放出巨量。

如果同时满足以上四个条件,你觉得它还能跌下去多少?以净资产而言,熊市最惨烈的时候市净率也无非就是0.7倍、0.8倍,如果现在分批买入跌破净资产的股票,你觉得还有那么可怕吗?

具体到个人操作,由于银行股创出新高,姚尧已经能够回笼一部分资金,明天准备在跌停板上比照上述四个条件抄底。如果后天还有跌停板,就用融资继续抄!

7月9日,姚尧动用完全部的自有资金后,又用了一半的融资在跌停板上抄底,然后就眼看着所有的股票从跌停板拔地而起直奔涨停板,之后几个交易日又连续拉出涨停。就靠这一把,我的市值几乎就回到了股灾前的水平,然后就将融资逐步还掉了。

股灾2.0前夕,我同样没有特别敏锐的警醒,手上仓位在七成左右。上证指数跌到2850点后,市场普遍认为上证指数将跌到2500点乃至更低的位置,而姚尧整个九月都在告诉读者这里就是大底部,投资者可以通过高抛低吸来摊低成本,而且话说的非常明白,所谓高抛就是3250点一线,所谓低吸就是3000点一线,而且为了坚定读者信心,每次大盘跌到三千点一线,我都会说自己满仓加融资。到九月底,成交量和融资余额均持续萎缩,我便在文章中说今后“只低吸,不高抛,持股过国庆节。”国庆节后,大盘持续上涨,创业板指涨得更多,到十一月中旬,我个人的市值再次创出新高,遂又将融资逐渐还掉了。

股灾3.0前夕,我仍然没有特别的警醒,手上仓位接近九成。第一次熔断过后,曾借反弹之际降低部分仓位,但因期待多反弹一点点,故而卖出的仓位非常有限,然后就是第二次熔断,乃至于杀到2638点了。当时市场弥漫着极度恐慌的氛围,都在说人民币崩盘,股市也要崩盘,喊2400点、2200点、2000点的声音不绝于耳,但姚尧仍然是建议读者不要在恐慌中割肉出局。春节前建议读者持股过节,三月下旬至四月中旬建议读者在3000点上方逢高减仓,五月中下旬建议读者逢低加仓,九月下跌后建议读者不要割肉,国庆节前建议读者坚定持股,事后证明都是正确的。除了元旦没有预料到会出现熔断外,整个2016年我基本没有出现重大失误,而现在我的市值已经非常接近熔断前的水准了。按照现在大盘的走势,今年市值正成长是没有任何悬念的。其实,我今年是没有动用融资,如果像股灾1.0和2.0过后那样动用融资,我的市值早该创新高了。但事实就是我确实没有动用融资,我从不会和我的读者说假话。至于这次为什么没有动用融资,或许是因为今年身体状态一直不是很好,长期处于疲劳状态,故而不敢再承担更大的压力和风险吧?

股灾2.0前夕,我同样没有特别敏锐的警醒,手上仓位在七成左右。上证指数跌到2850点后,市场普遍认为上证指数将跌到2500点乃至更低的位置,而姚尧整个九月都在告诉读者这里就是大底部,投资者可以通过高抛低吸来摊低成本,而且话说的非常明白,所谓高抛就是3250点一线,所谓低吸就是3000点一线,而且为了坚定读者信心,每次大盘跌到三千点一线,我都会说自己满仓加融资。到九月底,成交量和融资余额均持续萎缩,我便在文章中说今后“只低吸,不高抛,持股过国庆节。”国庆节后,大盘持续上涨,创业板指涨得更多,到十一月中旬,我个人的市值再次创出新高,遂又将融资逐渐还掉了。

股灾3.0前夕,我仍然没有特别的警醒,手上仓位接近九成。第一次熔断过后,曾借反弹之际降低部分仓位,但因期待多反弹一点点,故而卖出的仓位非常有限,然后就是第二次熔断,乃至于杀到2638点了。当时市场弥漫着极度恐慌的氛围,都在说人民币崩盘,股市也要崩盘,喊2400点、2200点、2000点的声音不绝于耳,但姚尧仍然是建议读者不要在恐慌中割肉出局。春节前建议读者持股过节,三月下旬至四月中旬建议读者在3000点上方逢高减仓,五月中下旬建议读者逢低加仓,九月下跌后建议读者不要割肉,国庆节前建议读者坚定持股,事后证明都是正确的。除了元旦前没有预料到会出现熔断外,整个2016年我基本没有出现重大失误,而现在我的市值已经非常接近熔断前的水准了。按照现在大盘的走势,今年市值正成长是没有任何悬念的。其实,我今年是没有动用融资,如果像股灾1.0和2.0过后那样动用融资,我的市值早该创新高了。但事实就是我确实没有融资,你们知道的,我从来不会和我的读者说假话。至于这次为什么没有动用融资,或许是因为今年身体一直不是很好,长期处于紧张疲劳状态,故而不敢再承担更大的压力和风险吧?

文章写到这里,读者应该不至于误会我是在自我吹嘘。事实上,三次股灾都未能提前准确预判到,这哪里又有什么值得炫耀的呢?我只是想以我的亲身经历告诉读者,聪明这玩意确实有点用,但其实也没太大用。像我看起来算是聪明的吧,可不也三次股灾都未能提前预判到?我还真不相信有谁聪明到每次下跌前都能精准猜中,除非这个人是职业唱空者,那他也永远不必进场买股票了。天意从来高难问,以人的聪明,要想每次都准确预测市场的波动和趋势,这几乎是不可能的。因此我们只能是退而求其次,当我们出现误判时能够保留东山再起的可能,而要想做到这一点,核心就在仓位控制。投资者最容易犯的错误,就是在低位时总是空仓或轻仓,因为所有人都叫他谨慎;在高位时总是满仓甚至加高杠杆,因为他每天都赚得很爽。以至于一轮牛市结束过后,赚的钱总是不够熊市赔的。交易的核心,永远是仓位,原因就在于我们都是人,是人就会犯错误。傻瓜犯傻瓜的错误,天才犯天才的错误,但在都会犯错这件事上,应该是人人平等的,无一例外的。所以我们就必须要预留足够的资金,为我们迟早会犯的错误保留火种。有这个思想作指导,那就不会在高位越涨越加仓,而应该是越涨越减仓了。因为在低位时,犯错误的成本比较低,所以你不需要太多资金做储备。到高位时,犯错误的成本比较高,当然就得需要备足资金。

我知道,我过去犯过很多错误,未来还会犯很多错误。但我同时也知道,错误会让我遭受挫折,却永远无法将我彻底击垮,而正如尼采所说:“凡杀不死我的,必将使我更加强大。”