对美出口份额下滑的同时,中国占全球出口份额却在提升

尽管中国对美的直接出口份额下滑,但投入产出表显示同期美国对中国商品的直接和间接依赖程度不降反升,出口的脱钩事实上是无力的。

文:天风宏观宋雪涛/联系人孙永乐

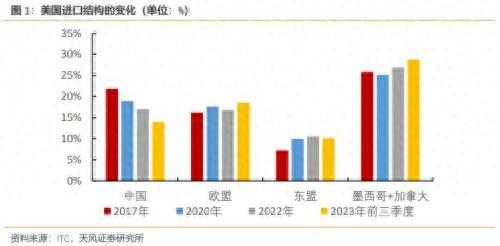

自贸易摩擦以来,市场对中美供应链脱钩的担忧挥之不去。2023年,中国占美国进口的比重从2017年的21.9%下滑至前三季度的14%,加剧了市场的担忧。

直观来看,下滑的份额主要流向了北美自贸区(墨西哥和加拿大)、东盟、欧盟。这些地区2023年前三季度占美国进口的比重,相比2017年提高了2.9、2.8、2.3个百分点,是这一轮产业链转移的直接受益方。

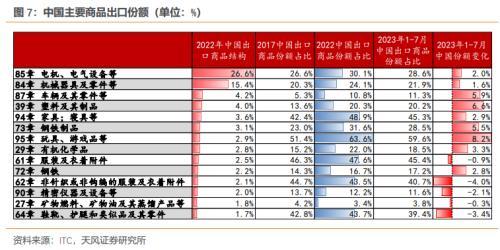

家具、鞋靴、纺织服装等劳动密集型产品的份额主要流向了东盟。

2023年前三季度,中国的家具(HS94)、鞋靴(HS64)、纺织服装(HS62)等商品占美国的进口份额相比2017年下滑了22.7、17.5和14.1个百分点。东盟的家具(HS 94)、鞋靴(HS64)、纺织服装(HS62)占美国的进口份额相比于2017年提高了13.8、12、6.3个百分点。

电气设备、机械设备等资本密集型商品的份额有一部分流向了墨西哥、加拿大、日本等国家。

2023年前三季度,中国的电气设备(HS85)、机械器具(HS84)等商品占美国的进口份额相于2017年回落16和12.9个百分点。日本、北美自贸区(墨西哥和加拿大)、东盟的机械器具(HS84)占美国的进口份额分别提高了5.5、3.2、2.8个百分点。

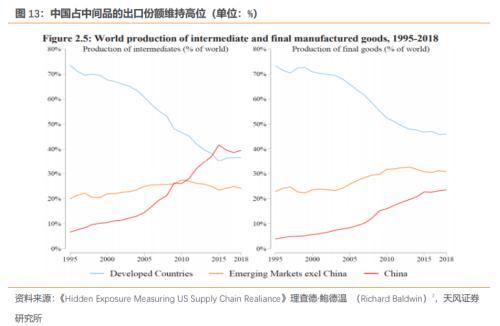

但是在中国对美出口份额下滑的同时,中国占全球的出口份额却在提升。

2017年中国占全球商品出口的比重为12.8%,2019年上升到13.1%,2022年上升至14.4%。从样本国家看,2023年1-7月在样本国家中,中国的出口份额比2017年提高了2个百分点。

其中,中国对东盟、欧盟和北美自贸区(墨西哥和加拿大)的出口份额均在上升。

2023年1-9月,中国占墨西哥、加拿大、印度尼西亚、越南、新加坡、菲律宾等国家的进口份额相比于2017年分别提高了4.8、0.8、7.4、9.6、4.8、9.6个百分点。墨西哥和东南亚替代中国直接对美出口的同时,又接收了大量来自中国的出口。

从这个角度上讲,中国制造业正在发生的不是转移,而是外溢。中国企业将对美出口的生产地延伸到了东盟和墨西哥。这些成本或者关税更低的国家,使得中国在全球供应链中的地位不降反升。

从细分商品来看,在全球主要样本国家中,中国出口份额下滑的主要是纺织服装等劳动密集型商品,份额不断提高的是电气设备、机械器具、汽车等资本和技术密集型商品。

2023年1-7月,中国生产的电气设备(HS85)、机械器具(HS84)、车辆及其零件(HS87)这三类商品的全球出口份额相比2017年分别提升了2、1.6、5.9个百分点,这三类商品占2022年中国总出口的46.1%,自然就决定了中国出口份额的韧性。

我们用两个量化指标来衡量中美贸易的实际脱钩程度。

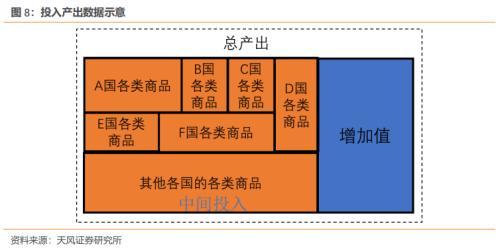

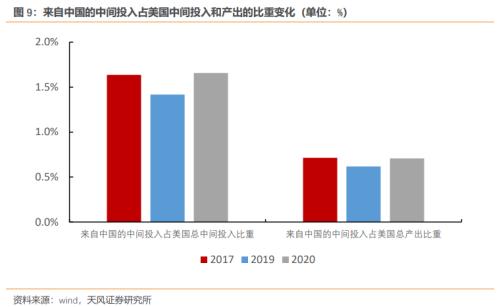

第一个指标是用投入产出表来衡量美国制造对中国制造的依赖程度。结果是,2017-2020年美国每生产1单位产品所消耗的中国商品占比先降后升。

比如,2017年美国电气设备的工业产出为1227.7亿美元,生产所消耗的各国商品价值为604.5亿美元(总产出与中间投入的差值是行业增加值),其中的38.2亿美元来自中国,即来自中国的中间投入占总投入的比重为6.3%。2019年、2020年的比重分别为5.9%和7.3%。

以全部行业计算,2017年来自中国的中间投入占美国工业总投入和总产出的比重为1.6%和0.7%。2019年占比回落至1.4%和0.6%,2020年占比重新上升至1.7%和0.7%。

第二个指标是用美国对中国的完全消耗系数,来衡量中国通过东盟、墨西哥、欧盟等地区对美国的间接出口。

相比于直接消耗系数,完全消耗系数同时考虑了美国对中国商品的直接消耗,以及其他各国商品对中国商品的间接消耗。

比如,美国生产1单位的A商品会直接消耗0.2单位的中国商品和0.3单位的东盟商品,而东盟生产这0.3单位商品也会消耗0.01单位的中国商品,则美国对中国的完全消耗系数为0.21。

虽然在贸易摩擦期间(2017-2020年),中国占美国的进口份额下滑了2.9个百分点,但是完全消耗系数(美国对中国出口的依赖程度)相比于2017年还有所提高。

2020年,美国有35个行业对中国的完全消耗系数高于2017年,仅有9个行业对中国完全消耗系数低于2017年。

美国对中国出口依赖程度较高的行业集中在纺织产品、机动车、电气设备、机械设备,相关商品对中国的依赖度在2017-2020年小幅提高。

比如,虽然中国纺织服装对美国的出口份额回落,但是完全消耗系数却有小幅提升,其原因是中国的化纤长丝(HS54)、化纤短丝(HS55)等中间品的占样本国家的出口份额相比于2017年出现上升。

美国在电气设备行业、机械设备行业上对中国完全消耗系数也有提升。虽然中国对美国的直接出口下滑,但是中国对东盟等其他国家的设备出口提高,这使得美国对中国的间接依赖度不降反升。

以完全消耗系数减去直接消耗系数来衡量间接消耗可以得出同样的结论,相比于2017年,美国在纺织产品、电气设备、机动车等商品上对中国的间接依赖度有所提高。

以上数据说明,尽管贸易摩擦(2017-2020年)可能导致了中国对美的直接出口份额下滑(约2.9个百分点),但是投入产出表展示了不一样的结果,同期美国对中国商品的(直接和间接)依赖程度(完全消耗系数)不降反升。贸易脱钩事实上是无力的。

风险提示

份额韧性表现不及预期,地缘政治冲突超预期,海外供应链转移速度超预期